:quality(75)/arc-anglerfish-arc2-prod-elcomercio.s3.amazonaws.com/public/C6GOFM2L6RBUDESVM6TTG5VMME.jpg)

1 / 2 Deudas y gestión corporativa: estrategias de las firmas locales - 2

2 / 2 Grandes empresas peruanas facturan hasta US$4.000 millones

Recientemente el caso de dos corporaciones peruanas multinacionales –AJE y Alicorp– que decidieron el cambio de sus gerentes generales, ha hecho que surjan algunas dudas sobre de qué modo la actual coyuntura económica puede develar problemas financieros, por un crecimiento acelerado y una deuda creciente, o también sacar a la luz estructuras internas que hasta el momento no habían mostrado sus lados más débiles.

La subida en el precio del dólar a nivel internacional no le ha convenido a las empresas peruanas que han asumido deuda en esta moneda, pues ahora esta les cuesta más en un escenario en el que la desaceleración de la economía ha impactado también en sus ventas.

Sigue a Portafolio también en Facebook

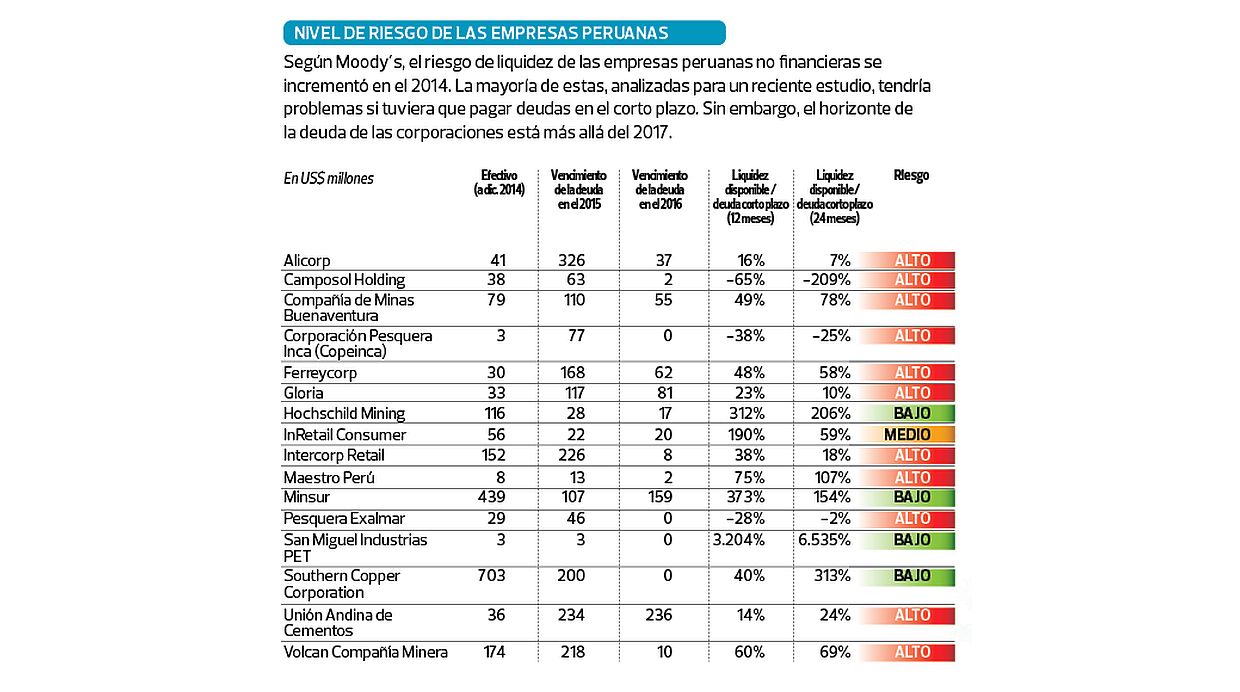

Un reporte reciente de Moody’s señala que 11 de 16 grandes corporaciones peruanas analizadas tendrían falta de liquidez para afrontar deudas de corto plazo y que la mayoría de compañías no ha asumido a tiempo derivados para cubrirse en caso ocurriera una fuerte variación en el tipo de cambio.

Los derivados son instrumentos financieros que permiten, por ejemplo, fijar un valor futuro del dólar, para evitar que aunque este suba o baje las operaciones de una empresa no se alteren. Especialistas afirman que hace unos años cuando costaba menos cubrirse con derivados, varias empresas no tenían la sofisticación financiera para decidirse a ejecutarlos, y ahora con un dólar por encima de S/.3,15 ya les resulta demasiado costoso.

Gerardo King, head de ventas y estructuras para Perú de Morgan Stanley, dice que aunque por este tema se observa un riesgo en el sector ‘retail’ de mayor tamaño, él no percibe que haya un sobreendeudamiento corporativo, porque en general las empresas peruanas han sido siempre muy conservadoras en tomar deuda. Víctor Albuquerque, jefe de análisis sectorial de Apoyo Consultoría, afirma que la lección en este punto es que no hay que buscar solo coberturas en períodos cortos, sino que las empresas peruanas deberían pensar en esto como una estrategia a largo plazo.

Para Francisco Durand, especialista en grupos empresariales e investigador de la PUCP, las empresas que han reinvertido y crecido en base a sus utilidades han sido más prudentes y tienen mejores posibilidades en el actual contexto. Sin embargo, el nuevo CEO de AJE, el español Juan Lizariturry, defiende que la empresa haya tomado deudas por US$250 millones para expandirse hacia África y comenzar plantas en Egipto y Nigeria. “No hay errores cuando se trata de hacer crecer la empresa”, le dijo a El Comercio. “Cuando las operaciones arranquen este año y comiencen a generar, la estructura financiera volverá a estar equilibrada. Si transformáramos las fábricas en dinero, ese dinero estaría de nuestro lado”.

MANEJO DE DEUDA

Entre las corporaciones que no son financieras, las que están en el sector de consumo y ‘retail’ serían las más expuestas a problemas. Por ejemplo, el grupo Intercorp tan agresivo en compras y lanzamientos, durante un buen período ha detenido ese vértigo de sumar nuevos negocios en el último año. Analistas consultados por Día_1 coinciden en que InRetail, su brazo comercial, podría tener dolores de cabeza más agudos porque el 80% de su deuda de S/.2.500 millones está en dólares. Además por la variación del tipo de cambio en el 2014 tuvo ya pérdidas por S/.114 millones. Sin embargo, para Moody’s, InRetail ha mejorado su perfil de deuda al realizar a fines de año emisiones para pagar bonos en circulación y añade que tiene a favor una política de dividendos conservadora, que asegura la reinversión de ingresos para el desarrollo de nuevos espacios comerciales.

Lee el informe completo en la edición impresa de Día_1.

:quality(75)/arc-anglerfish-arc2-prod-elcomercio.s3.amazonaws.com/public/VXXACL462FEUNNNINN4F75Y5FU.jpg)

:quality(75)/cloudfront-us-east-1.images.arcpublishing.com/elcomercio/SNLTBLR5BRFYLB37K2QK7EPCFA.jpg)

:quality(75)/cloudfront-us-east-1.images.arcpublishing.com/elcomercio/3NK2WXV2QNGQ5JQYCIKHP7ILIE.png)

:quality(75)/cloudfront-us-east-1.images.arcpublishing.com/elcomercio/UOUSXF6OBRGTHJRJ5F24MG5BTE.png)

:quality(75)/elcomercio.pe/resizer/cELcrW5azhOt7VOqMr7AGVyLW84=/314x157/smart/filters:format(jpeg):quality(75)/cloudfront-us-east-1.images.arcpublishing.com/elcomercio/YGAQDHXKOFDSDDTBHMRO7LPESE.jpg)

:quality(75)/elcomercio.pe/resizer/NKwu5aAyyUU0yzH4g4x3yNPQvWc=/314x157/smart/filters:format(jpeg):quality(75)/cloudfront-us-east-1.images.arcpublishing.com/elcomercio/JVF676V73BFSBGVVJLQZ6MNDRU.jpg)

:quality(75)/elcomercio.pe/resizer/ETEyBBK7VGMp5jHXhuxPWaQv2sI=/314x157/smart/filters:format(jpeg):quality(75)/cloudfront-us-east-1.images.arcpublishing.com/elcomercio/WPJ3A63PWZGSNOBULGV3WO5TRE.jpg)

:quality(75)/elcomercio.pe/resizer/A07DRy69VPb5xsGTstFvXN5Xv8E=/314x157/smart/filters:format(jpeg):quality(75)/cloudfront-us-east-1.images.arcpublishing.com/elcomercio/B7EUKHGHCNAKRMMWTDY5EKE6P4.jpg)

:quality(75)/elcomercio.pe/resizer/-6iKl-bAfM2aCz6F5enVP0vi8jE=/314x157/smart/filters:format(jpeg):quality(75)/cloudfront-us-east-1.images.arcpublishing.com/elcomercio/MUGQG2AMVZDMVBLNIU3KZDGPRE.jpg)

:quality(75)/depor.com/resizer/wnrvPTvI3Srw-QaK3LpV1kEBIYk=/314x157/smart/filters:format(jpeg):quality(75)/cloudfront-us-east-1.images.arcpublishing.com/elcomercio/EFUTWT47GJHTFIQTB2J7KZUSNU.jpg)