:quality(75)/arc-anglerfish-arc2-prod-elcomercio.s3.amazonaws.com/public/55RS5R27G5HLDETJ6AYBCT2KBE.jpg)

1 / 2 Útiles escolares: ¿cómo se mueve la competencia en el mercado? - 2

2 / 2 Tai Loy abre su primera franquicia y lo hace en Piura

Cuando todos pensaron que la calma había llegado al mercado de distribuidores de útiles escolares y de oficina, luego de dos años de compras importantes, Tai Loy –el principal actor de esta industria– agitó nuevamente las aguas al adquirir , días atrás, a la trujillana Copy Ventas, la cuarta firma más grande del rubro.

Así, la compañía peruana continuaba con su agresivo plan para el 2020 de alcanzar una facturación de S/1,200 millones. Ya unos años atrás, había dado los primeros pasos con la expansión de tiendas (mayoristas y minoristas), ideando un sistema de franquicias (que verá la luz este año) y adquiriendo competidores.

Con la compra de Comercial Luciano –la tercera empresa más importante en ese momento– en el 2014, la firma no solo iniciaría esta ola de fusiones en el mercado, sino también afianzaría su liderazgo en el sur del país. A esta lista se sumó la compra de la marca Minerva y su fábrica de producción en Surquillo, por parte de uno de sus socios en el 2015.

Óscar Pizarro, su gerente de proyectos estratégicos, menciona que Copy Ventas será una ficha estratégica para la compañía en el norte del país ya que les permitirá llegar –con esta misma marca– a ciudades como Chimbote y Huamachuco (La Libertad).

Con dos bastiones importantes bajo su dominio, la compañía busca hacerse de un nombre donde su presencia aún tiene espacio para crecer: provincias representa el 40% de sus ventas.

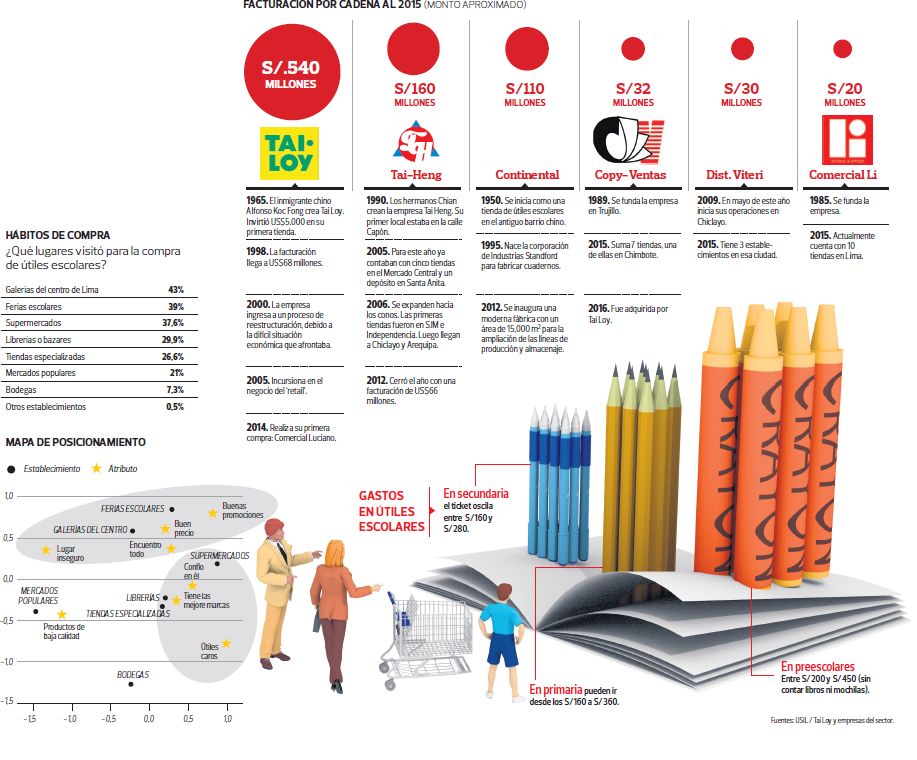

Gracias a esta estrategia, Tay Loy –que antes de su más reciente adquisición tenía el 45% de la industria– establece, además, una mayor distancia con el resto de sus competidores; lo cual se refleja en su facturación (ver infografía).

José Carlos Lumbreras, gerente de desarrollo de proyectos de la firma de investigación empresarial PeruTop Publications, considera que con estas movidas marcan una competencia más frontal con las grandes cadenas de supermercados, quienes están entrando con más fuerza con sus marcas propias y sistemas de crédito.

Ernesto Aramburú, director ejecutivo de Inversiones y Asesorías Araval, agrega que estos ‘retailers’ tienen menores costos que las librerías y pueden salir a competir en la época de campañas, ya que preparan una oferta más completa que incluye vestuario, maletas y mochilas, productos afines al rubro, alimentos especiales, entre otros .

Mientras que Tai Loy da estos pasos, los demás jugadores no quieren quedarse con los brazos cruzados. ¿Cómo derrocarán al rey?

DAVID VS. GOLIAT

Para Fernando Larios, director de la Carrera de Economía y Finanzas de la USIL, cada una de las empresas del sector vinculado a útiles escolares tiene un perfil muy diferenciado.

Tai Loy se ha consolidado como distribuidor y vendedor; Continental y Tai Heng –dos de las marcas más tradicionales– se han ganado un espacio como productores (aunque también están en la distribución y comercialización). El grupo Crisol, el último en entrar a escena, es más reconocido –pese a su diversificación iniciada en el 2014– por su primer negocio: el de librerías.

“Pese a estas diferencias, ninguno de los tres quiere dejar solo a Tai Loy por el gran potencial del mercado”, aclara.

Con ventas por S/.1,800 millones en los canales mayorista, corporativo y ‘retail’, esta industria es muy atractiva para los grandes inversionistas, dado su alto potencial de desarrollo en este último canal.

Pero no es lo único. Martín Reaño, socio de Reaño Asesores Financieros, comenta que, al contar con más operaciones, estas empresas pueden tener economías de escala y, así, asegurar un mejor poder de negociación con los productores.

En esa línea, la estrategia de Continental está yendo por dos frentes. Como distribuidores, Rodolfo Salas, su gerente comercial, dice que están expandiendo su cadena ‘retail’ Utilex en Lima (este año llegarán a los 11 locales) y su formato mayorista en provincias (abrirán en Trujillo).

En tanto, desde el lado de producción, están reforzando su línea de cuadernos e ingresando a nuevas categorías como plumones. Además, quieren ampliar sus exportaciones.

Tai Heng, por su parte, está poniendo sus fichas en el desarrollo de sus marcas propias y de representación exclusiva. Víctor Chian, su gerente general, indica que con un portafolio cada vez más atractivo quieren crecer este año entre 10% a 15%. No tienen en sus planes sumar más tiendas mayoristas.

“Apostamos a crecer a través de nuestros clientes, quienes son nuestros principales socios estratégicos. Ellos son nuestros puntos de venta”, afirmó.

Luego de la compra de los activos de la chilena Lápiz López (que incluyó sus siete posiciones y su mercadería) el 2015, Crisol está en proceso de consolidación de su cadena Portafolio. Jaime Carbajal, gerente general del grupo, señala que en estos ocho primeros meses fortalecieron su relación con sus principales proveedores y aprovecharon las sinergias con Crisol para brindar una oferta en conjunto.

Para los próximos meses alistan aperturas en Plaza Lima Sur y –posiblemente– en Jockey Plaza y las Ramblas y ampliarán el ‘mix’ de productos. La meta de Carbajal es clara: quiere ser el segundo en el mercado en el corto plazo. La gran pregunta es si Tai Heng y Continental lo dejarán.

UNA NUEVA ETAPA

Todas las movidas en la escena de la distribución de útiles escolares y de oficina parecen decirnos que el dinamismo del mercado no parará en el corto plazo.

Mientras que Crisol descarta salir de compras, Tai Loy y Continental no lo hacen. Es más, la primera ya apunta a ir a un país de la región para el 2018. Pero, para Aramburú, en el plano local, este ciclo de adquisiciones se agotará rápidamente, ya que en esta categoría existe, todavía, una fuerte informalidad.

¿Cómo estas jugadas impactarán en el mercado y en el consumidor? Salas prevé que la torta se concentrará en unos cuantos competidores. Reaño, en tanto, agrega que es posible que veamos algunas cadenas con ventas a nichos específicos.

Por otro lado, ya se puede ver la diversificación de la oferta de productos en las tiendas (de juguetes a gaseosas) en busca de incrementar el ticket de venta y la rotación de público.

En lo que respecta al consumidor, Lumbreras y Larios remarcan que ellos serán los grandes ganadores de esta contienda: no solo tendrán más opciones de compra, sino también se importarán más productos a precios competitivos. ¿Quién tendrá toda la libreta en azul? Solo el tiempo y los compradores lo dirán.

:quality(75)/arc-anglerfish-arc2-prod-elcomercio.s3.amazonaws.com/public/55RS5R27G5HLDETJ6AYBCT2KBE.jpg)

:quality(75)/arc-anglerfish-arc2-prod-elcomercio.s3.amazonaws.com/public/YSGP3L7VYBCCNGK7MYJ6AOCN6Q.jpg)