:quality(75)/arc-anglerfish-arc2-prod-elcomercio.s3.amazonaws.com/public/HMLKPSE6MFBNRHGBACKL6LL5NA.jpg)

1 / 2 El mercado de útiles escolares mueve más de S/.1.800 millones - 2

2 / 2 Seis de cada diez padres comprarán útiles escolares al contado

De forma silenciosa pero agresiva, los jugadores del mercado de distribución de útiles escolares han buscando, en los últimos meses, acortar distancias y sumar una mayor tajada de las ventas de la industria.

El primero que dio el golpe fue Crisol. En mayo pasado, la cadena de librerías adquirió los activos de las operaciones locales de la chilena Lápiz López, lo que incluyó las siete posiciones que tenía en centros comerciales y su mercadería.

Sigue a Portafolio también en Facebook

Con esta jugada, comenta Jaime Carbajal, su gerente general, reforzaron Portafolio, su recién inaugurada cadena de útiles escolares y de oficina, con miras a convertirlo en el segundo del sector este año.

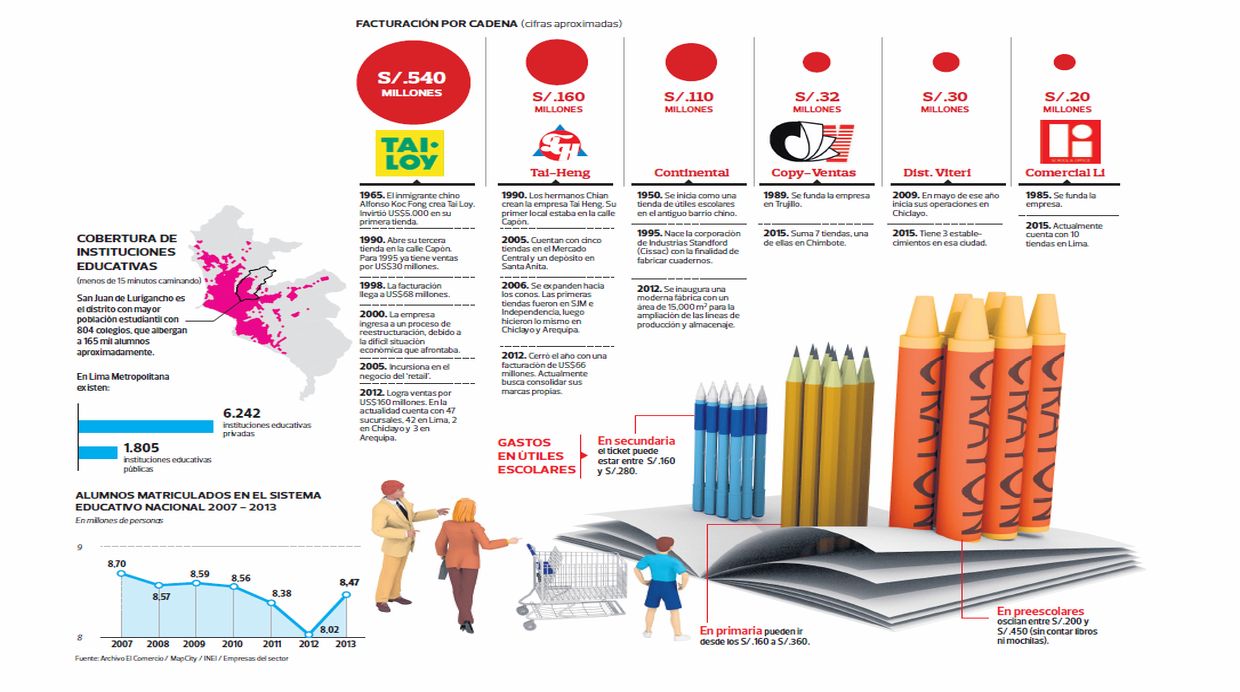

Pero el resto de competidores no se quedó tranquilo. Hace un par de semanas, el mayor jugador de esta industria, Tai Loy, reveló a Día_1 que uno de sus accionistas había adquirido la librería Minerva, su tradicional marca de cuadernos (que le permitiría dar el salto a la marca propia) y su fábrica de producción ubicada en Surquillo.

Esta compra formaría parte de un ambicioso plan estratégico de duplicar su facturación para los próximos cinco años, el cual incluye el crecimiento en número de tiendas (ahora tienen 47) por cuenta propia, franquicias o compras.

Según Mercedes Cárdenas, su gerenta de márketing, la intención no solo es mantener el liderazgo sino también la amplia brecha con el resto de jugadores. Y es que, en ventas, la diferencia con su siguiente competidor –Tai Heng– es de aproximadamente S/.380 millones.

En el caso de Crisol, su última compra lo pone a luchar directamente con otros dos distribuidores de peso: Tai Heng y Continental, que no están dispuestos a dar su brazo a torcer. Así, la primera firma está poniendo todas sus fichas en el desarrollo de sus marcas propias con Alpha a la cabeza.

En tanto, la estrategia de Continental está yendo por dos frentes. Como productores, están reforzando su marca Standford con mayor variedad de productos y mayores exportaciones.

Desde el lado de la comercialización, Pablo Wong, su gerente general, menciona que la compañía está impulsando una mayor expansión de su cadena ‘retail’ Utilex en Lima.

Además, el año pasado instalaron un punto de venta mayorista en Arequipa, luego de que Tai Loy comprara al mayor jugador de la zona: Comercial Luciano. Se comenta que Continental también estaba tras ello.

PODER DE ATRACCIÓN

Con el mayor poder adquisitivo de las familias y, por ende, la sofisticación de sus compras, el mercado de distribución de útiles escolares y de oficina ha venido registrando resultados interesantes.

Según Cárdenas, esta industria alcanza ventas por S/.1,800 millones en los canales mayorista, corporativo y ‘retail’. Pero, si se considera el bajo desarrollo de este último canal, la cifra podría ser aun más alta.

Este no es el único factor que está motivando el movimiento en el mercado. Ernesto Aramburú, director de Inversiones y Asesorías Araval, señala que el 80% de las ventas se concentra entre enero y marzo, época de campaña escolar. El resto del año, las compras de estos artículos son muy puntuales, por lo que el ticket baja a unos S/.45 como máximo.

A fin de elevar este gasto, las compañías están diversificando su oferta de productos no solo con líneas especializadas, sino también con juguetes, tecnología, productos de limpieza o abarrotes. Pero algunos están llevando las cosas a otro nivel.

Por ejemplo, Crisol está vendiendo un mismo producto tanto en su cadena de útiles, como en la de librerías, en la de juguetes y en la de accesorios deportivos. Las compras para lograr esta diversificación son claves.

Otro camino que están siguiendo, menciona Martín Reaño, socio de Reaño Asesores Financieros, es buscar economías de escalas y, para ello, contar con más operaciones (ya sea orgánica o inorgánicamente) resulta estratégico para tener mayores ventas y un mejor poder de negociación.

En este escenario, también entra a tallar el proceso de maduración y consolidación de estas empresas. La gran mayoría se inició como emprendimientos familiares de inmigrantes chinos y sus descendientes, con operaciones en el Mercado Central.

Antonio Nakazaki, gerente comercial de Artesco, dice que, pese a mantener su esencia de empresas familiares, los últimos años estas firmas están pasando un proceso de profesionalización de sus operaciones y procesos. Y estas apuestas forman parte de esta evolución.

Es más, Fernando Cabrera, gerente general adjunto de Faber-Castell Perú, añade que dos de las más grandes distribuidoras están preparando a la tercera generación para asumir la dirección del negocio con puestos en sus compañías y estudios en el extranjero.

Con estas cartas, las distribuidoras no solo buscan sacar mejor ventaja del resto, sino hacerle frente a los autoservicios. Aunque en Lima ellos son fuertes, en provincias los supermercados se han convertido en jugadores de peso, sobre todo en la campaña escolar.

UNA NUEVA ERA

Todo parece indicar que el dinamismo que ha emprendido el mercado de distribución de útiles escolares y de oficina no va a parar, al menos en el corto plazo.

Luego de la compra de los activos de Lápiz López, Carbajal adelantó que se encuentra en negociaciones con una empresa de papelería para adquirirla. El ejecutivo no descarta seguir explorando más alternativas para fortalecer su negocio.

Por su parte, Tai Loy comentó que acaba de adquirir otra distribuidora. Adicionalmente a ello, la firma arrancará el próximo año su proyecto de franquicias con el cual espera tener cobertura en todo el país.

Pero estas no serán las únicas que estarán saliendo de compras. Wong no descarta que el crecimiento a futuro de Continental sea inorgánico. Es más, fuentes del sector comentan que otras dos distribuidoras están en negociaciones para adquirir empresas del sector. Una estaría apuntando al norte del país, mientras que la otra a un jugador de Lima.

¿Nuevos competidores? Aunque Aramburú considera que no sería descabellado ver inversionistas extranjeros ingresando al mercado, Nakazaki cree que –de darse esto– no les será fácil, dadas las determinadas barreras de ingreso que han desarrollado los distribuidores peruanos.

Lo que podría ser más factible sería la salida de los competidores actuales. Por ejemplo, Tai Loy espera en un plazo máximo de cinco años dar este salto.

Todos los especialistas consultados coinciden en que en los siguientes años toda la torta se concentrará en unos cuantos competidores. Reaño agrega, en esa línea, que podrían haber algunas cadenas con ventas a nichos específicos; modelo que ya se está presentando en otros países de la región como en Chile.

Pero no solo veremos fusiones y adquisiciones en el futuro. También una mayor diversificación de formatos y productos dentro de las tiendas. ¿Quién será el que tenga mejor nota? Solo el tiempo y el consumidor lo dirán.

:quality(75)/arc-anglerfish-arc2-prod-elcomercio.s3.amazonaws.com/public/HMLKPSE6MFBNRHGBACKL6LL5NA.jpg)

:quality(75)/arc-anglerfish-arc2-prod-elcomercio.s3.amazonaws.com/public/NYNLQ25C3REZNDTF55Q32G5A7E.jpg)